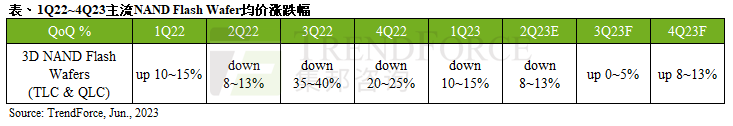

据TrendForce集邦咨询调查,5月起美、韩系厂商大幅减产后,已见到部分供应商开始调高wafer报价,对于中国市场报价均已略高于3~4月成交价。因此,TrendForce集邦咨询预估6月在模组厂启动备货下,主流容量512Gb NAND Flash wafer有望止跌并小幅反弹,结束自2022年5月以来的猛烈跌势,预期今年第三季起将转为上涨,涨幅约0~5%,第四季涨幅将再扩大至8~13%。至于SSD、eMMC、UFS等产品库存仍待促销去化,现阶段价格尚未有上涨迹象。

下半年旺季备货周期将至,尽管今年需求低迷导致终端出货持续下修,市场仍认为下半年终端产品出货量仍会优于上半年,采购量有机会逐季增加。TrendForce集邦咨询表示,目前下游模组厂库存截至第二季仍偏高,后续是否会有策略性备货需要观察两点,一为旺季实际需求回温,二是原厂报价是否转趋强硬。

相较其他买方,由于中国模组厂持续建立低价库存的意愿较强,目前对于原厂小幅调涨wafer报价的接受度高,故部分容量wafer价格在中国市场将会率先止跌翻涨,若其他市场也出现接受价格合理调涨,原厂上调wafer报价的趋势将获得有效支撑,使得买方采购策略转趋积极,进一步支撑后续wafer价格上涨。

据TrendForce集邦咨询分析中国模组厂积极备货的原因,短期来看,由于部分厂商计划冲刺出货,故在价格触底反弹时采购动机较强。长期来看,除了有中国半导体国产化的目标,各模组厂通过价格低点积极提高库存,强化成本竞争力,均持续扩大wafer的采购容量,用来投入生产Client SSD或UFS、eMMC产品,以争取一线终端大厂的订单。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至https://www.trendforce.cn/research/dram查阅,或洽询service@trendforce.cn

相关文章

相关报告