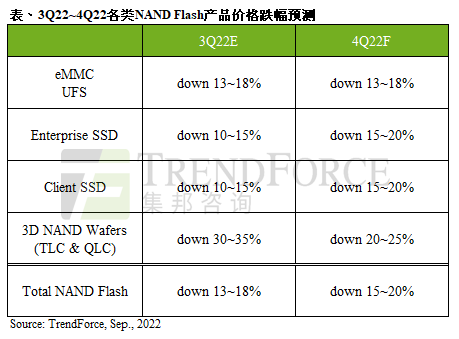

据TrendForce集邦咨询研究显示,目前NAND Flash正处于供过于求,下半年起买方着重去化库存而大幅减少采购量,卖方开出破盘价以巩固订单,使第三季wafer价格跌幅达30~35%,但各类NAND Flash终端产品仍疲弱,原厂库存因此急速上升,导致第四季NAND Flash价格跌幅扩大至15~20%。而绝大部分原厂的NAND Flash产品销售也将自今年底前正式步入亏损,意即部分供应商在运营陷入亏损的压力下, 对于采取减产以降低亏损是可能的对应方式。

Client SSD方面,由于2022年下半年采买需求远不及上半年,加上PC品牌目前不看好明年需求,而降低库存是当务之急,从而使供应商加大client SSD价格弹性以便冲刺出货。而今年PCIe 4.0 SSD出货持续攀升,更多供应商推出176层产品提升该接口渗透率,尤其512GB早成为供应重心,加上QLC SSD供应放量,供应端普遍锁定512GB容量采取绑量或连续两季合并议价的策略,加剧该容量价格竞争,预估第四季PC client SSD价格将扩大至15~20%。

Enterprise SSD方面,在第四季服务器整机出货将下滑的预期下,采购量也因此下降,但在消费类别产品需求大幅减少之际,原厂急于转向扩大enterprise SSD销售,尤其美系厂商开始提供176层产品抢市,而Solidigm也推出SK hynix 128层enterprise SSD供客户验证,同时Kioxia积极和北美云端服务供应商合作PCIe 4.0 SSD,各供应商之间的价格竞争势必会随着更多产品问市而加剧,故预测第四季enterprise SSD价格将季跌15~20%。

eMMC方面,chromebook、电视需求低迷,使买方对eMMC备货态度消极;至于网通类产品的需求能见度有望延续至年底,但考量整体需求不振,网通类产品独强仍对eMMC需求支撑有限。在消费产品需求疲弱、供给产出维持增长下,库存压力迫使原厂在第三季开出针对下半年绑量销售的低价刺激买方采购意愿,但买家普遍对于订单需求多以小量多批次拉货为主,此将导致eMMC价格跌幅持续至年底,预估第四季eMMC价格季跌约13~18%。

UFS方面,作为UFS主要应用的智能手机市况持续疲弱,且传统旺季销售表现也不若以往,品牌厂无论在整机或零部件的库存仍处高档,对UFS的拉货意愿也随之降低。因此,第三季起原厂开始寻求绑量出货,积极以低价吸引品牌成交,与部分中国品牌客户陆续达成供货协议,截至目前原厂的态度希望客户能针对明年需求预先谈定拉货,但由于市场普遍不看好明年需求,导致原厂成交情形不佳,库存压力未获明显改善,故原厂将会持续加大价格跌幅以刺激拉货动能,预估第四季UFS价格跌幅约13~18%,且可能再扩大。

NAND Flash wafer方面,即使部分模组厂历经几季的库存调整有些微纾解压力,但整体市况仍不容乐观,因此备货态度极其被动。零售端的SSD与闪存卡、U盘等产品需求更是随着消费型产品持续积弱不振,无法成为wafer价格支撑的力量,而供应端又持续放大wafer供应,且制程转进更高层数的步伐也未减缓,由于价格下行趋势已难以避免,迫使原厂加速制程转进以优化成本结构的压力。此外,第三季起原厂已开始削价竞争,导致wafer合约价快速逼近各厂现金成本。TrendForce集邦咨询观察,NAND Flash在完全竞争市场的框架下,供应商有意使wafer报价加速落底,预估第四季NAND Flash wafer价格跌幅为季减20~25%。

若有兴趣进一步了解并购买TrendForce集邦咨询旗下半导体研究处相关报告与产业数据,请至https://www.trendforce.cn/research/dram查阅,或洽询service@trendforce.cn

相关文章

相关报告