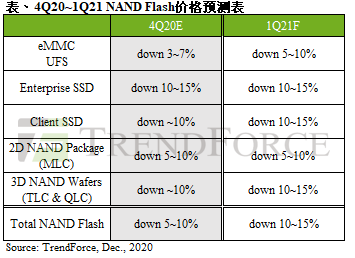

根据TrendForce集邦咨询旗下半导体研究处指出,2021年NAND Flash各类产品总需求位元数包含Client SSD(31%)、Enterprise SSD(20%)、UFS与eMMC(41%)与NAND Wafer(8%),由于供货商数量远高于DRAM,加上供给位元成长的幅度居高不下,预计2021年价格仍将逐季下跌。展望明年第一季,在三星、长江存储(YMTC)、SK海力士与英特尔(Intel)对位元产出皆较为积极的情况下,NAND Flash供过于求态势将更加明显,位元产出的季增幅达6%,预估价格将季跌约10~15%。

PC OEM库存水位偏高,估Client SSD价格季跌10~15%

从需求面来看,client SSD与PC DRAM的需求态势相同,笔记本电脑生产量在2021年第一季虽因淡季影响而衰退,然与DRAM不同的是,目前PC OEM的client SSD库存水位偏高,后续价格预计仍会持续下滑,因此没有提前备货需求来支撑整体采购动能。从供给面来看,NAND Flash大厂仍积极提供最新128层样品送测,加上第二家美系厂商的QLC SSD也与此同时开始放量,使供过于求态势难以改变,预估明年第一季client SSD价格将季跌10~15%。

PCIe供应链价格竞争加剧,估Enterprise SSD价格季跌10~15%

从需求面来看,enterprise SSD与server DRAM的需求态势相同,受到品牌传统淡季影响,以及data center买方仍持续进行库存去化,在英特尔新一代whitely Gen 2平台Ice Lake尚未放量的情况下,相较2020年第四季,2021年第一季的enterprise SSD订单量会再进一步下修。从供给面来看,三星与英特尔的128/144层PCIe G4样品已在测试中;同时,铠侠(Kioxia) G4产品也正积极争取更多data center认证。随着更多供应商加入PCIe的供应链,价格竞争日益激烈,预估enterprise SSD明年第一季价格将季跌10~15%。

终端产品需求畅旺与供给收敛,eMMC与UFS价格季跌5~10%

从需求面来看,受惠于OPPO、vivo与小米(Xiaomi)等品牌积极备货以及新荣耀的加入,整体eMMC与UFS产品需求获得支撑。此外,Chromebook订单持续畅旺也支撑了中低容量(32/64GB)eMMC的需求。尽管NAND Flash整体市场仍供过于求,预期该产品种类的跌幅将低于其他类别。从供给面来看,32GB以下的eMMC基本上各供应商已不打算更新产品,并停留在较旧制程,因此供给将持续收敛,显示长期价格将较为有撑。

另一方面,上游由台积电(TSMC)与联电(UMC)所代工生产的控制器出现产能不足的现象,导致供应商将倾向提供高容量产品,以增进NAND Flash消耗,进一步减少低容量产品供给。而在64GB以上容量多以UFS为主,当前92/96层的供给充足,供应商规划转进1XX层或1YY层产品的时间点多落在2021年第二季后,因此整体价格跌幅在明年第一季较为收敛,预估eMMC与UFS明年第一季价格将季跌5~10%。

明年第一季记忆卡与UFD等需求难以复苏,NAND Flash wafer价格将季跌近15%

从需求面来看,在零售端的记忆卡与UFD等销售上,由于节庆需求与电商促销已过,且加上传统淡季和疫情夹击,2021年第一季终端需求短期难有复苏迹象。从供给面来看,由于主要产品仍处于供过于求,加上部分产品的其余零部件,包含控制器在内有受限于晶圆代工产能的问题,各供应商有向wafer市场增加倒货的压力。而制程部分,目前三星与铠侠等供应商已开始销售92/96层给模组厂,而威腾电子(WDC)与SK海力士则更积极,已提供112及128层样品给客户导入,使得供给持续快速增加,使wafer价格在明年第一季将季跌近15%。

相关文章

相关报告