集邦咨询半导体研究中心(DRAMeXchange)指出,受库存过高影响,DRAM第一季合约价跌幅持续扩大,整体均价已下跌逾20%。然而价格加速下跌并未刺激需求回温,预计在库存尚未去化完成的影响下,DRAM均价跌势恐将持续至第三季。

根据DRAMeXchange调查,DRAM供应商累积的库存水位在第一季底已经普遍超过六周 (含wafer bank),而买方的库存水位虽受到不同产品别的影响略有增减,但平均至少达五周,在服务器以及PC客户端甚至超过七周。

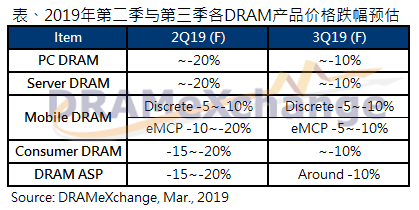

进入第二季,受惠于1Ynm制程贡献,供给位元仍持续成长。在极力消化库存的考量下,DRAM供应商普遍采取持续大幅降价的策略以刺激销售。与第一季相似,跌幅最大的产品别为PC与服务器内存,跌幅约两成。而行动式内存受惠于新机潮的拉货动能跌幅较小,约10~15%,预估DRAM均价在第二季将持续下跌近两成水位。

至于今年下半年跌幅是否有效收敛,则取决于需求端的回温以及第二季底库存去化的成效。DRAMeXchange分析,2019年各产品的DRAM平均搭载容量成长表现将不若去年,因此,终端需求的回温是DRAM景气是否落底的关键因素。单纯就供需预测来看,上半年供过于求的状况远高过下半年,预期价格跌幅在今年第三季与第四季可望逐渐收敛。

PC、服务器用DRAM 2Q跌价幅度未见收敛,行动内存跌幅趋缓

观察DRAM各应用别今年的价格走势,由于库存水位较高的关系,自去年第四季以来,以标准型内存与服务器内存的跌幅最为明显。以PC需求面来说,今年缺乏刺激出货量成长的因素,再加上Intel CPU缺货状况在中低阶机种仍未缓解,使得出货不振的状况在上半年特别显著。以主流标准型内存模组8GB解决方案来看,第一季度的价格已经下滑近三成,最低价已落在近40美元。展望第二季,均价持续下探35美元,年底恐怕要挑战30美元关卡。

服务器在经历连续两年的需求高峰后,第一季由于库存偏高,加上进入传统OEM的淡季,备货动能显著衰退。虽然三月开始,部分北美资料中心业者开始陆续洽单,但整体采购力道仍未明显复苏。再者,现阶段供需双方普遍库存偏高,在既有库存去化与需求动能恢复前,预估服务器内存价格将持续走跌。DRAMeXchange预估,第二季仍将有两成左右的跌幅,第三与第四季也会维持接近一成左右的降价空间。

在行动内存方面,第一季受到智能手机市场需求不旺,生产总量较去年同期衰退逾10%的影响,行动内存供应商库存无法有效去化,导致价格持续下探,discrete以及eMCP产品平均跌幅接近2成,市场报价混乱。

展望第二季以及第三季,除了受惠Android / iPhone双阵营旗舰新机备料带动单机搭载容量提升外,也同时受惠传统市场旺季,整体需求将转趋热络,预估合约价跌幅将较第一季收敛,不过考虑到今年智能手机总生产数量将呈现负成长,中、低阶手机平均搭载容量成长有限,第二、三季的合约价格依旧难以止跌。

而就利基型存储器价格走势来看,农历假期过后,中国有部分机上盒、网通标案订单出现带动小量拉货需求,然一次性标案结束后,整体需求仍然疲软。DDR3供给仍高于需求的情况下,预期今年第二季与三季利基型存储器价格仍将分别走跌15%与10%。

相关文章

相关报告