随着服务器与云计算的快速成长,Google、脸书、亚马逊、微软等美系业者对企业级固态硬盘需求快速增加,加上来自百度、腾讯、阿里巴巴等中国数据中心业者维持强劲需求的带动,集邦咨询半导体研究中心(DRAMeXchange)指出,第一季企业级固态硬盘不受传统淡季的影响,出货量达6百万台,较2016年第四季逆势成长3-4%,占全球SSD市场出货量比重也超过10%。

DRAMeXchange资深研究经理陈玠玮表示,第二季起企业级固态硬盘需求将呈现逐季稳健增长的态势,相较于其他NAND Flash终端应用,企业级固态硬盘的需求仍成长强劲。

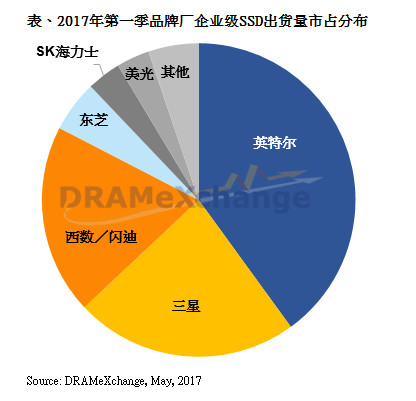

三星3D-NAND SSD性价比佳,市占率紧追英特尔

观察企业级固态硬盘业者动态,三星凭借着性价比较佳的3D-NAND SSD,在企业级固态硬盘市场攻城略地,成功快速提升在各大一线业者的市占率,对龙头厂商英特尔造成不小的压力,三星第一季市占率已来到25%。

反观英特尔虽然在各大服务器业者依旧维持领先,由于3D-NAND SSD的产品开发进度较原先预期慢,所以在今年第一季之前,都被迫用成本竞争力较差的旧制程产品应战,只能以价格诱因和自家服务器CPU优势来守住三星的攻势,不过,自从第一季其3D-NAND SSD产品开始放量后,英特尔市占率就再度回升到40%以上的水平。

西数/闪迪集团合并综效显现,市占率突破20%位居第三

闪迪则是在并入西数集团后,将西数过去在企业级储存产品的经验与客户群有效整合至其产品线,再加上过去几年闪迪在特殊应用产品线布局也相当积极,因此,西数/闪迪合并后出货量不断攀升,第一季市占已突破20%门槛成为第三大的供货商,仅次于三星。

其他业者部分则是各自面临本身的问题,包含NAND Flash质量、控制芯片与客户端测试经验不足等问题,让竞争力稍落后上述三大领先集团,出货量市占率皆小于5%。陈玠玮指出,未来随着3D-NAND快速成熟,以及业者皆有企业级SSD是下一波的主战场的共识,后进者肯定会想尽办法追赶,意味着企业级SSD大战已经开打。

从架构上来看,英特尔3D-NAND(MLC)版本的企业级SSD产品是今年上半年的出货主力,但是自第三季起将开始全力量产更具成本竞争优势的3D-TLC版本的企业级SSD产品。而紧追在后的三星,3D-TLC架构早就占其企业级SSD出货量80%以上。至于其他业者,除美光今年上半年开始出货3D-NAND企业级SSD外,其他人今年的产品线预计仍会以2D-NAND架构为主。整体企业级固态硬盘的3D-NAND比重今年将突破50%大关。

相关文章

相关报告